【業界研究】消費者金融業界とは?志望動機・ビジネスモデル・職種を徹底解説

2023年10月29日更新

はじめに

金融業界と聞くと高収入・安定といったイメージがありますが、消費者金融業界も似たようなものなのか気になる就活生もいるのではないでしょうか。自分の勝手なイメージだけで就職先を選ぶことは危険です。

なぜなら実際どんな仕事をするのか職種やビジネスモデルなどを知っていないと、思っている仕事ではない、といったギャップがある可能性があるからです。

そのため、本記事では消費者金融業界について詳しく紹介しているので、どのような業界なのか学んでいきましょう。

消費者金融業界とは

消費者金融業界とは、個人に対して金銭を貸し出す業界のことを言います。「アイフル」、「プロミス」、「アコム」など、CMで企業名が印象として残っている人もいるのではないでしょうか。

消費者金融と切っても切れない関係にあるのが「闇金」です。一般的な消費者金融会社と闇金との違いは、「貸金業法」に基づいているかどうかという点があります。

<貸金業法とは>

| 2010年に完全施行された、適正な貸付業務の維持と借り手側を守る目的ために作られた賃金業者に関する規則などを定めた法律です。 |

闇金業者は、この賃金業法を守らずに営業している会社であり、様々な違いがあります。例えば、定められた金利を守っていない、取り立てのルールを無視している、金融庁に登録されていない、といったことです。

過去には、闇金業者による厳しい取立や強引な貸付を行い、社会問題になってしまったことにより、「消費者金融業界=ブラック」という印象を持っている人も少なからずいると思います。

しかし、このようなイメージは過去のものであり、現在は、従業員の働き方や福利厚生の充実などにより、クリーンなイメージに転換している企業も多いです。また賃金業法によってルールも厳しく決められているので、安全性が高まりました。

消費者金融業界のビジネスモデル

消費者金融業界のビジネスモデルは、「ローン事業」、「信用保証事業」、「クレジットカード事業」の3つです。それぞれの特徴を見ていきましょう。

ローン事業

ローン事業は消費者金融会社の主力事業です。ローン事業では、消費者の「信用」を担保に資金を貸付する仕事です。

まず利用者はお金を貸付してもらえるか、消費者金融会社に審査を出します。消費者金融会社は、利用者の個人情報をもとに「信用」できるか判断し、お金を貸し付けます。信用を担保として融資する代わりに、利用者は利息を払わなければいけません。

この利息が、消費者金融会社にとっての収入となります。銀行などは企業向けの大口融資を行っているのに対し、消費者金融会社が個人向けの少額資金を無担保で融資しています。

銀行と比べ金利が高くなることが多いですが、融資してもらえるまでのスピードが速く、企業によっては、最短1時間程度でお金を借りることが可能です。

また企業によっては、無利息機関があり、例えば、初めて利用する方限定で、最初の30日間は無利息、といったサービスもある、以前に比べて気軽に借りられる仕組みが構築されています。

信用保証事業

信用保証事業は、銀行などの金融機関でローンを利用する顧客に対し、債務を保証する仕事です。利用者は金融機関で借りたお金を返す義務があります。

しかし、何らかの原因によって返すことが困難な状況になったときに、消費者金融会社が代位弁済を行います。(代位弁済とは、利用者に代わって金融機関にお金を支払ってくれることです。)

このとき、金融機関は消費者金融会社に、債務者の保証リスクを考えて、保証料が支払われます。この保証料が消費者金融会社の収益です。

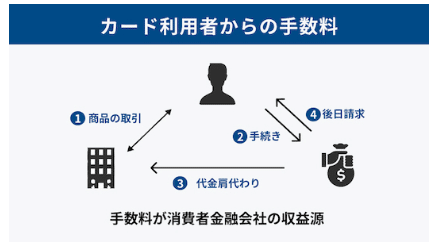

クレジットカード事業

利用者がクレジットカードで支払いを行った場合、その場で支払われるのではなく、クレジットカード会社が立て替えて、後日、利用者に一括請求するのがクレジットカードの仕組みです。

一括支払いであれば、手数料は発生しませんが、リボ払いや分割払いであれば手数料が発生します。このとき発生する手数料が消費者金融会社の収益源です。また、消費者金融会社は商品代金から利用手数料を徴収しているため、この手数料も収益源となります。

さらにクレジットカード自体から手数料を徴収する場合もあります。クレジットカードには、年会費が無料のカードがあれば、有料のカードもあり、この年会費も消費者金融会社の収益源です。

クレジットカードにはキャッシング機能もついているため、ローン事業のように銀行やATMからお金を借入することも可能です。もちろん後日、返済する必要がありますが、キャッシングの利息収入が消費者金融会社の収益源になります。

消費者金融業界の職種

消費者金融業界の職種は、「営業職」、「企画職」、「システム職」、「管理職」の4つに分かれており、それぞれの特徴を見ていきましょう。

営業職

消費者金融会社の代表的な職種の一つが営業職です。営業職の中には「対面型」と「非対面型」に分かれているため、それぞれについて説明します。

「対面型営業」

大手消費者金融会社は、全国に支店を構えているため、直接店舗に来店して契約にくる利用者に対応するのが業務です。

ネット申し込みや電話、自動契約機などの普及により、直接体面で営業する頻度は減っていますが、直接契約しに来た利用者に面と向かって価値を提供できるのでやりがいのある仕事です。

「非対面営業」

非対面営業の業務は、主に電話対応です。大手消費者金融では、コールセンターに多数のオペレーターを配置させ、利用者からの問い合わせに対して迅速かつ丁寧に対応できるような環境を整えています。

近年では、ホームページにチャットボットを利用している企業が多くなっており、チャットでの対応も業務の一つとなっています。

企画職

企画職としての業務は、商品、チャネル、プロモーションの企画開発、広告宣伝やホームページにおける戦略の提案などです。

具体的には、店舗戦略やネット申し込みの開発、自動契約機の機能向上などです。また消費者金融は、新規顧客を獲得するためにセールスすることが難しいため、広告宣伝が鍵となります。

大手消費者金融である「プロミス」、「アコム」、「アイフル」などのテレビCMは一度は見たことがある方が多いのではないでしょうか。「はじめてのアコム」、「どうするアイフル」などリズムが頭にインプットされやすい、インパクトのあるCMが多いです。

テレビCMだけでなく、インターネット広告の企画やホームページの管理、営業ポスターの制作なども行っています・

システム職

消費者金融では、多くの業務でシステムが導入されており、そのシステムの管理や更新などを行うのがシステム職です。

顧客の管理を行うためのシステムを導入しており、開発の際は、システム開発会社と協業で行います。またこれらの開発してシステムを安定稼働させるために、設備管理や情報セキュリティの維持なども行います。

また、自動契約機やATM、従業員が使用する端末などの端末保守も仕事の一つです

管理職

管理職では、業績管理や債権管理などを行うのが仕事です。業績管理では、経営方針に基づいて、目標への進捗具合や、商品ごとの成約件数などの管理を行います。債務管理は、顧客の借入状況について管理します。

返済日までに入金が間に合うか確認することや、返済できていない顧客への入金依頼をすることが業務です。

大手企業紹介

テレビCMでおなじみの大手消費者金融である「プロミス」、「レイク」、「アイフル」、「アコム」の4社の売上や平均年収などを比較していきます。

なお、就職偏差値や難易度を詳しく知りたい方は、【24卒・25卒最新版】文系・理系・公務員別就職偏差値・難易度ランキングを参考にしてください。

| 会社名 | 売上高 | 平均年収 | 就職難易度 | 社風 |

| プロミス | 2,940億円

(2023年3月) |

462万円 | 3.9 | にぎやかで風通りがいい |

| レイク | 504億円

(2023年3月) |

603万円 | 4.4. | 上司とも話しやすい環境が整っている |

| アイフル | 1,441億円

(2023年3月) |

570万円 | 3.2 | ノルマや残業がなく若い社員が多い自由な社風 |

| アコム | 2,737億円

(2023年3月) |

629万円 | 3.4 | 社員ひとりひとりを大切に扱っている |

消費者金融業界の動向

消費者金融業界の動向を見ていきましょう。

消費者金融業界の現状

消費者金融業界の事業規模を図る計数として貸付残高がありますが、2006年の貸付残高は11兆円だったのに対し、そこから大きく右肩下がりに衰退していき、2012年には3兆円まで低下しました。

2012年からはほぼ横ばい状態が続き、経営回復を図っていますが、思うように収益を伸ばせていないのが現状です。また事業者数も年を重ねるごとに減少しているのが特徴です。

| 年度 | 事業者数 |

| 平成11年3月末 | 30,290 |

| 平成15年3月末 | 26,281 |

| 平成20年3月末 | 9,115 |

| 平成25年3月末 | 2,217 |

| 平成30年3月末 | 1,770 |

| 令和5年3月末 | 1,548 |

平成11年(30,290)から令和5年(1,548)と約1/20まで減少し続けており、現在もなおその減少はとどまりません。

事業者数は減っていますが、近年では、「LINE 」や「ファミリーマート(ファミペイ)」といった非金融業からの参入が増えています。これらの企業は規模が大きく、大手消費者金融の脅威ともなる存在です。

消費者金融業界の今後

貸金業法完全施行や過払い金返還などにより、消費者金融業界は経営が圧迫されていますが、海外進出に力を入れている企業が増えてきました。

アコムは、タイとフィリピンの東南アジア2か国に進出し、タイでは国内トップシェアを誇るほど事業を拡大しています。アイフルも同じくタイに事業を展開し、インドネシアでも事業を拡大中です。

今後は国内だけでなく海外での事業展開がカギとなるでしょう。

志望動機

志望動機を作る上で大切なポイントが3つあります。それぞれの特徴と消費者金融業界でよくある志望動機を見ていきましょう。

なぜ消費者金融業界なのか

一つ目の大切なポイントは、「なぜ消費者金融業界を選んだのか」という点です。採用担当者は、就活生がしっかりと業界研究ができているか、この業界に対する知識量、本気度を確認するために質問します。他の業界にはない魅力をアピールすることが重要です。

なぜその企業なのか

消費者金融業界には、大手消費者金融、中小消費者金融などさまざまな企業が存在します。大手と中小企業では、サービス面で異なる点が多く、アピールするポイントが異なります。

中小企業であれば、大手よりも審査が甘い、店舗でのみ契約できるところもあるといったように特徴が異なるため、企業研究をしっかり行い、その企業の特徴を知ることが大切です。そして特徴を理解したうえで、どのようなところに魅力を感じたのかアピールしましょう。

その企業にどうやって貢献するのか

採用担当者は、採用した就活生が自社でどのように働いてくれるのか、戦力として使えるのか、といったことに注目して採用します。そのため、自分を採用すればどのようなメリットがあるのかをアピールしましょう。

消費者金融業界によくある志望動機

消費者金融業界によくある志望動機は以下の通りです。

| ・精神的な強さに自信があるから(企業の求める人物像にそった志望動機)

・人に寄り添える仕事をし、自己成長をしたいから ・人を支え、笑顔の力添えが出来る仕事に携わりたいから ・消費者金融会社の役割に魅力を感じたから ・経済の発展に寄与したいから |

まとめ

消費者金融業界は、ブラックのイメージからホワイトになれるように力を入れている企業も多いです。そのため、以前に比べ福利厚生が充実するなど、就職しやすい環境が整いつつあります。

お金に関する仕事は、人の人生にも関わるため、しっかりと業界研究を深め事業内容を理解し、自分とあっているか自己分析を行い、企業の考え方と自分がマッチしているか確かめてから選考に挑みましょう。